The corresponding taxes involved in the purchase process will vary according to the type of the property, the amount of the sale price and the seller’s condition.

The Patrimonial Transfer Tax (ITP): This tax will always be paid by the buyer for the acquisition of any type of property, but it will not be applicable in properties of first transmission and in which the seller is a developer or a company whose corporate purpose is the promotion and sale of real estate. The applicable percentage will vary depending on the purchase price of the property and will be according to sections. The first tranche is 8% and will be applicable up to the amount of € 400,000. The second tranche is 9% and will be applicable to the amount between € 400,000 and € 700,000. The third tranche is 10% and will be applicable to any amount higher than € 700,000. Exceptionally, in the purchase of garages that are independent registry properties of the dwelling, the instalments will be of 8% up to the amount of € 30,000, of 9% to the amount comprised between € 30,000 and € 50,000 and of 10% to any amount more than € 50,000.

The Value-Added Tax (VAT): This tax will always be paid by the buyer for the acquisition of any type of property, but it will only be applicable in properties of first transmission and in which the seller is a developer or a company whose corporate purpose is the promotion and sale of real estate. The applicable percentage will vary depending on the type of property. For the acquisition of brand new properties, such as an apartment, a chalet, a storage room or a garage that are not separate registry properties of the home, the applicable percentage will be 10% of the purchase value. For the acquisition of commercial premises, plot of land, storage room or garage that are independent registry properties of the dwelling, the applicable percentage will be 21% of the purchase value.

The Documented Juridical Acts (A.J.D.): This tax will always be paid by the buyer for the acquisition of any type of property and also by mortgage constitution. With a few exceptions, the percentage applicable in the Autonomous Community of Andalusia is between 0.5% and 1.5% of the purchase price.

In the case of a mortgage, the following fees associated with the mortgage should also be considered:

- The valuation before the mortgage process, will be paid to the company that took over the paperwork. Its amount varies according to the square meter of the property.

- The property register. In addition to the title deed of sale, the mortgage must be added too.

- The process of a mortgage loan entails a banking tax (AJD), the amount of which varies according to the Autonomous Community and is between 0.5 and 1.5% of the mortgage guarantee.

- The opening fee that is requested at the time of borrowing and covers the costs of analysing the possibility of the transaction faced by the financial institution.

- Damage insurance. The law requires the bank to ask the loan applicant to sign insurance that covers the value of the property.

Notary fees.

Notary expenses are those that are produced by the execution of the public title deed. The costs of the notary are set by regulations and their amount depends on the amount of the property, although this amount can be increased by different aspects: the number of copies of title deed, number of pages, presentation process in the Land Registry, etc. The notaries apply a fixed tariff established by the government in 1989, so all notaries in Spain charge the same for the same service. The following table will help you calculate notary expenses, warning you that it is only an indicative table and that we cannot be held responsible for any changes that may occur in the rates.

Registration fees in the Land Registry.

The expenses of the registration process of a property are the fees generated by registering the public deed in the property register. These fees are also fixed by regulations and their amount depends on the price of the property. The following table will help you calculate the registration fees, warning you again, that it is only an indicative table and that we cannot be held responsible for any changes that may occur in the rates.

Tax identification number (NIF) and (NIE).

In Spain, each person is assigned a tax identification number that must be recorded in the tax declaration and in the communications addressed to the Tax Administration and is the only identification document necessary to sign deeds of sale. In the case of persons of foreign nationality, the NIF is Identification Number of Foreigners (NIE). The processing of these identifications is done in the office the National Police. Foreigners who do not have an NIE, must request the assignment of a NIF when they go to carry out transactions with tax implications such as the signature of Deeds of Property.

Recommendation.

When you are decided on the purchase of a property we suggest opening a bank account in a Spanish entity. You will need it to carry out the purchase and to pay the future maintenance payments of your property and the I.B.I (the property tax).Básicamente, los impuestos a abonar por una compraventa variarán según el tipo de propiedad, el importe de la misma y del vendedor.

El Impuesto de Transmisión Patrimonial (I.T.P.): Este impuesto será siempre abonado por el comprador por la adquisición de cualquier tipo de propiedad, pero no será aplicable en propiedades de primera transmisión y en las que el vendedor sea un promotor o una empresa cuyo objeto social sea la promoción y venta de inmuebles. El porcentaje aplicable variará en función del precio de compra de la propiedad y será según tramos. El primer tramo es del 8% y será aplicable hasta el importe de 400.000€. El segundo tramo es del 9% y será aplicable al importe comprendido entre 400.000€ y 700.000€. El tercer tramo es del 10% y será aplicable a todo importe superior de 700.000€. Excepcionalmente, en la compra de garaje o garajes que sean fincas registrales independientes de la vivienda, los tramos serán del 8% hasta el importe de 30.000€, del 9% al importe comprendido entre 30.000€ y 50.000€ y del 10% a todo importe superior a 50.000€.

El Impuesto sobre el Valor Añadido (I.V.A.): Este impuesto será siempre abonado por el comprador por la adquisición de cualquier tipo de propiedad, pero solo será aplicable en propiedades de primera transmisión y en las que el vendedor sea un promotor o una empresa cuyo objeto social sea la promoción y venta de inmuebles. El porcentaje aplicable variará en función del tipo de propiedad. Por la adquisición de propiedades a estrenar, como un apartamento, un chalet, un trastero o un garaje que no sean fincas registrales independientes de la vivienda, el porcentaje aplicable será del 10% del valor de compra. Por la adquisición de local comercial, parcela de terreno, trastero o garaje que sean fincas registrales independientes de la vivienda, el porcentaje aplicable será del 21% del valor de compra.

Los Actos Jurídicos Documentados (A.J.D.): Este impuesto siempre será pagado por el comprador para la adquisición de cualquier tipo de propiedad y también por la constitución de la hipoteca. Salvo contadas excepciones, el porcentaje aplicable en la Comunidad Autónoma de Andalucía se sitúa entre el 0,5% y el 1,5% del precio de compra.

En el caso de una hipoteca, también se deben considerar los siguientes cargos asociados con la tramitación del prestamo:

- La tasación del bien imobiliario , será pagada al banco o la empresa que se hizo cargo de la gestion. Su cantidad varía según el metro cuadrado de la propiedad.

- El registro de la propiedad. Además de la escritura de compraventa, hay que añadir la hipoteca.

- El trámite de un préstamo hipotecario conlleva un impuesto bancario (AJD), cuyo importe varía según la Comunidad Autónoma y se sitúa entre el 0,5 y el 1,5% de la garantía hipotecaria.

- La comisión de apertura que se solicita en el momento de la tramitación de la hipoteca y que cubre los costes de análisis de la viabilidad de la operación a la que se enfrenta la entidad financiera.

- Seguro de daños. La ley requiere que el banco pida al solicitante del préstamo que firme un seguro que cubra el valor de la propiedad.

Gastos de Notaría.

Los gastos de notaría son los que se producen por el otorgamiento de la escritura pública de compraventa. Los costes del notario están fijados por normativa y su cuantía depende del importe del inmueble, aunque dicho importe puede incrementarse por diferentes aspectos: el número de copias de escritura, número de páginas, asiento de presentación en el Registro de la Propiedad, etc. Los notarios aplican un arancel fijo que estableció el gobierno en 1989, por lo que todos los notarios de España cobran lo mismo por idéntico servicio. La siguiente tabla le ayudará a calcular los gastos de notaría, advirtiéndole que es solo una tabla orientativa y que no podemos responsabilizarnos de cambios que pudieran darse en las tarifas.

Gastos de Inscripción en el Registro de la Propiedad.

Los gastos de inscripción en el registro de la propiedad son los honorarios generados por inscribir la escritura pública de compraventa en el registro de la propiedad. Estos honorarios también están fijados por normativa y su cuantía depende del precio del inmueble. Existen variaciones que pueden modificar la cuantía de los honorarios, como por ejemplo en adquisiciones de viviendas de protección oficial, explotaciones agrarias, etc. La siguiente tabla le ayudará a calcular los gastos de inscripción, advirtiéndole de nuevo, que es sólo una tabla orientativa y que no podemos responsabilizarnos de cambios que pudieran darse en las tarifas.

Número de identificación fiscal (NIF) y (NIE).

En España cada persona tiene asignado un número de identificación fiscal que debe consignar en las declaraciones de impuestos y en las comunicaciones que dirija a la Administración Tributaria y es el único documento de identificación necesario para firmar Escrituras de Compraventa. Tratándose de personas de nacionalidad extranjera, el NIF es el Número personal de Identificación de Extranjero (NIE). La tramitación de estas identificaciones se realiza ante la Dirección General de la Policía. Los extranjeros que no dispongan de NIE, deberán solicitar la asignación de un NIF cuando vayan a realizar operaciones con trascendencia tributaria como la firma de Escrituras de Propiedad.

Recomendación.

Cuando esté decidido por la compra de una propiedad le sugerimos aperture una cuenta corriente en un banco, la necesitará para llevar a cabo la compra y para domiciliar los pagos de futuros gastos de mantenimiento de su propiedad.Fondamentalement, les taxes à payer pour un achat varient selon le type de bien immobilier, son prix et le vendeur.

Impôt sur le transfert de patrimoine (ITP) : cette taxe est toujours payée par l’acheteur pour l’acquisition d’un bien, mais ne sera pas applicable aux biens de première transmission lorsque le vendeur est un promoteur ou une société dont l’objet social est la promotion et la vente de biens immobiliers. Le pourcentage applicable varie en fonction du prix d’achat du bien immobilier et sera déterminé par tranches. La première tranche est de 8 % et elle s’applique jusqu’à un montant de 400 000 €. La deuxième tranche est de 9 % et elle s’applique à des montants allant de 400 000 à 700 000 €. La troisième tranche est de 10 % et elle s’applique à tout montant supérieur à 700 000 €. Exceptionnellement, pour l’achat de garages qui sont des biens immobiliers indépendants au Registre de la propriété, les tranches seront de 8 % jusqu’à un montant de 30 000 €, de 9 % entre 30 000 € et 50 000 € et de 10 % pour tout montant supérieur à 50 000 €.

La taxe sur la valeur ajoutée (TVA) : cette taxe sera toujours payable par l’acheteur pour l’acquisition d’un bien, mais ne sera pas applicable aux biens de première transmission et lorsque le vendeur est un promoteur ou une société dont l’objet social est la promotion et la vente de biens immobiliers. Le pourcentage applicable variera selon le type de bien. Pour l’acquisition de biens immobiliers neufs, tels qu’un appartement, une maison, ou un garage qui ne sont pas indépendants du logement au Registre de la propriété, le pourcentage applicable sera de 10 % de la valeur d’achat. Pour l’acquisition de locaux commerciaux, terrains ou garage qui sont des biens indépendants du logement au Registre de la propriété, le pourcentage applicable sera de 21 % de la valeur d’achat.

Les Actes juridiques documentés (AJD) : Cette taxe est toujours payée par l’acheteur pour l’acquisition de tout type de bien ainsi que pour l’enregistrement de prêts hypothécaires. À quelques exceptions près, le pourcentage applicable en Andalousie depuis le 23 juin 2012, (loi 3/2012), pour cette taxe se situe entre 0,5 % et 1,5 % de la valeur d’achat.

Dans le cas d’une hypothèque, les frais suivants devraient également être pris en considération :

- L’évaluation du bien immobilier de votre intérêt, avant l’approbation d´une hypothèque de la part d´une entreprise externe à votre banque. Son montant varie en fonction du mètre carré de la propriété.

- L´inscription de votre prêt bancaire au Registre de la Propriété. En plus de votre titre de propriété de l’acte de vente chez le Notaire, l’hypothèque doit également être ajoutée.

- Le processus de prêt hypothécaire comporte une taxe bancaire (AJD), dont le montant varie selon la Communauté Autonome et se situe entre 0,5 et 1,5% de la garantie hypothécaire.

- Les frais d’ouverture d´un prêt qui sont demandés au moment de l’emprunt et qui couvrent les coûts d’analyse de la viabilité de la transaction à laquelle est confrontée la banque.

- Assurance de dommages. La loi exige que la banque demande au demandeur de prêt de signer une assurance qui couvre la valeur de la propriété.

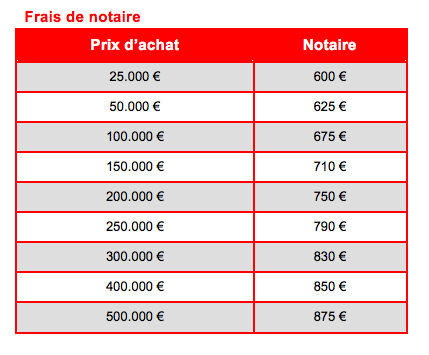

Frais de notaire.

Les frais de notaire sont ceux produits par l’exécution de l’acte authentique de vente. Les frais de notaire sont fixés par la législation et leur montant dépend du prix du bien immobilier, même si ce montant peut augmenter sous divers concepts : le nombre de copies de l’acte, le nombre de pages, la présentation au Registre de la propriété, etc. Les notaires appliquent une redevance fixe établie par le gouvernement en 1989, de sorte que tous les notaires d’Espagne facturent un montant identique pour un service identique. Le tableau suivant vous aidera à calculer les frais de notaire, néanmoins, veuillez noter qu’il s’agit seulement d’un tableau indicatif et que nous ne pouvons pas être tenus responsables des changements qui pourraient survenir dans les tarifs.

Frais d’inscription au Registre de la propriété.

Les frais d’inscription au Registre de la propriété sont les frais générés par l’inscription de l’acte authentique d’achat au Registre de la propriété. Ces frais sont également fixés par la législation et leur montant dépend du prix du bien. Il existe des variations qui peuvent modifier le montant des frais, comme sont les acquisitions de logements sociaux, d’exploitations agricoles, etc. Le tableau suivant vous aidera à calculer les frais d’inscription, en vous informant à nouveau qu’il s’agit seulement d’un tableau indicatif et que nous ne pouvons pas être tenus responsables des changements qui pourraient survenir dans les tarifs.

Numéro d’identification fiscale (NIF) et (NIE).

En Espagne, chaque personne dispose d’un numéro d’identification fiscale qui doit être indiqué dans les déclarations fiscales et les communications adressées à l’administration fiscale et il s’agit de la seule identification nécessaire pour signer des actes authentiques d’achat. Dans le cas des ressortissants étrangers, le NIF est le numéro personnel d’identification d’étrangers (NIE). Le traitement de ces identifications s’effectue auprès de la Direction générale de la police. Les étrangers ne disposant pas d’un NIE devront solliciter l’attribution d’un NIF au moment de réaliser des transactions à transcendance fiscale comme la signature d’actes authentiques de biens immobiliers.

Recommandation.

Lorsque vous aurez pris la décision d’acheter un bien immobilier, nous vous conseillons d’ouvrir un compte courant auprès d’une banque ; vous en aurez besoin pour procéder à l’achat et aux prélèvements des paiements des futurs frais de maintenance de votre bien.